Das Wichtigste in Kürze für einen effizienten Altersvorsorgevergleich:

- Verlass dich nicht nur auf Expertenempfehlungen

- Sei kritisch bei Hochrechnungen

- Überbewerte die Effektivkosten nicht

- Vergiss die Diversifikation nicht

- Lass dich individuell beraten

Der demografische Wandel stellt die Tragfähigkeit des staatlichen Rentensystems vor große Herausforderungen und macht eine Anpassung der eigenen Altersvorsorgestrategie notwendig. Nur so kann eine stabile finanzielle Basis für den Ruhestand geschaffen werden. Die Auswahl an privaten Altersvorsorgeprodukten ist jedoch groß, so dass es notwendig ist, mit Hilfe eines Altersvorsorgevergleichs aus der Masse der Möglichkeiten die passenden herauszufiltern. Im Folgenden zeigen wir, welche Fehler beim Vergleich von Altersvorsorgeprodukten vermieden werden sollten.

Fehler Nr. 1: Blindes Vertrauen in Expertenempfehlungen

Viele Menschen wenden sich bei der Suche nach der optimalen Altersvorsorge dem Internet zu. In der Hoffnung, die beste Option zu finden, nutzen sie Suchbegriffe wie „Altersvorsorge Testsieger“ oder „Altersvorsorge Test“ in Suchmaschinen wie Google. Diese Suche führt in der Regel zu einer Reihe von Artikeln und Rankings, in denen verschiedene Altersvorsorgeprodukte bewertet und gelistet werden. Die Tendenz, dem Produkt an der Spitze der Liste das größte Vertrauen zu schenken, ist verbreitet, da man annimmt, der Testsieger müsse zwangsläufig auch die beste Wahl sein.

Diese Annahme übersieht jedoch, dass solche Rankings auf einer Reihe von Vergleichskriterien beruhen, die nicht unbedingt die individuellen Bedürfnisse und Umstände des Einzelnen widerspiegeln. Häufig handelt es sich dabei um spezifische, aber nicht universell anwendbare Parameter wie den Rentenfaktor, die Vielfalt der angebotenen Fonds und die damit verbundenen Kosten. Diese Aspekte haben zwar ihre Berechtigung, sollten aber nicht als alleinige Kriterien für einen Altersvorsorgevergleich herangezogen werden.

Eine allgemeingültige Vergleichstabelle, die das beste Altersvorsorgeprodukt (z. B. Rürup, fondsgebundene Rentenversicherung usw.) ausweist, gibt es nicht – kann es auch nicht geben, da eine solche Vergleichstabelle der Individualität des Anlegers nicht gerecht würde. So kann beispielsweise der Rentenfaktor für Personen, die eine einmalige Kapitalauszahlung bevorzugen, von untergeordneter Bedeutung sein. Ebenso können höhere Fondskosten durch eine außergewöhnliche Rendite gerechtfertigt sein. Daher ist es wichtig, sich umfassend mit Finanzprodukten auseinanderzusetzen, denn eine fundierte Entscheidung erfordert mehr als einen Blick auf die Spitzenreiter einer Tabelle.

Fehler Nr. 2: Hochrechnungen vergleichen

Für uns ist es nicht außergewöhnlich zu hören: „Aber bei den Hochrechnungen von XY hätte ich am Ende 10.000€ mehr raus.“ Der Grund dafür liegt in der Natur einer solchen Prognose. Denn eine Hochrechnung ist nur eine Schätzung, wie sich deine Geldanlage im Laufe der Zeit entwickeln könnte. Sie beruht auf einer Reihe von Annahmen über die Entwicklung verschiedener Faktoren wie Inflation, Kosten und Rendite während des Anlagezeitraums. Sobald diese Annahmen variieren oder unterschiedliche Faktoren in die Hochrechnungen verschiedener Anbieter einfließen, ergeben sich zwangsläufig unterschiedliche Ergebnisse. Genau aus diesem Grund sind Hochrechnungen verschiedener Anbieter nie ein guter Ausgangspunkt für einen effizienten Altersvorsorgevergleich. Obwohl eine Hochrechnung nützliche Informationen über ein Altersvorsorgeprodukt liefern kann, gibt es mehrere Gründe, warum sie nicht das einzige Kriterium sein sollte, auf das man sich bei der Auswahl eines Altersvorsorgeprodukts verlässt. Warum?

Altersvorsorge vergleichen: Darum eignen sich Hochrechnungen nicht als alleiniges Vergleichskriterium

- Hochrechnungen für Altersvorsorgeprodukte wie private fondsgebundene Rentenversicherungen, Rürup-Renten usw. basieren häufig auf historischen Durchschnittsrenditen, die möglicherweise nicht die zukünftigen Marktbedingungen widerspiegeln. Die Märkte sind volatil und können von einer Vielzahl unvorhersehbarer Ereignisse beeinflusst werden, so dass die tatsächlichen Renditen sowohl positiv als auch negativ erheblich von den Prognosen abweichen können.

- Viele Hochrechnungen berücksichtigen die Inflation nicht ausreichend oder verwenden eine standardisierte Inflationsrate, die von der tatsächlichen Inflationsrate abweichen kann. Dies kann zu einer Überschätzung der realen Kaufkraft der zukünftigen Rente führen.

- Eine Hochrechnung gibt keine eindeutige Auskunft über das Risiko oder die Volatilität einer Anlage. Das bedeutet, dass Produkte mit ähnlichen prognostizierten Endwerten sehr unterschiedliche Risikoprofile haben können.

- Die steuerliche Behandlung der Erträge während der Ansparphase und Auszahlungsphase kann einen erheblichen Einfluss auf die Nettoerträge haben, wird aber in einer Hochrechnung möglicherweise nicht vollständig berücksichtigt.

- Eine Hochrechnung geht von einer konstanten Anlagesumme und Anlagestrategie über die gesamte Laufzeit aus. Veränderungen der persönlichen oder finanziellen Situation (z.B. Arbeitslosigkeit, Krankheit) können jedoch Anpassungen erforderlich machen, die sich auf das Endergebnis also deine private Rente auswirken.

- Die Bedingungen für vorzeitige Entnahmen oder die Umwandlung von Anlageformen können bei der Hochrechnung vernachlässigt werden, sind aber für die Beurteilung der Flexibilität eines Produktes wichtig.

Die richtige Altersvorsorge zu wählen, erfordert mehr als nur eine Hochrechnung; es geht um eine umfassende Analyse von Kosten, Leistungen und Flexibilität. Wir sind hier, um dich durch diesen Prozess zu führen und sicherzustellen, dass du ein Produkt findest, das nicht nur zu deinen finanziellen Zielen, sondern auch zu deinem Lebensstil passt. Lass uns gemeinsam einen Blick hinter die Zahlen werfen und die beste Lösung für deine Zukunft gestalten. Starte jetzt und kontaktiere uns für eine persönliche Beratung – einfach und unkompliziert. Jetzt Kontakt aufnehmen!

Fehler Nr. 3: Nur die Effektivkosten vergleichen:

Beim Vergleich von Altersvorsorgeprodukten, wie z.B. fondsgebundenen Rentenversicherungen oder Rürup-Renten, greift eine ausschließliche Fokussierung auf die Effektivkosten zu kurz. Die Effektivkosten geben zwar einen wichtigen Einblick in die Kostenstruktur eines Finanzproduktes, eine umfassende Bewertung erfordert jedoch weit mehr als diese Information. Warum, wird im Folgenden erläutert.

- Die Effektivkosten sagen nichts über die potenzielle Rendite eines Produkts aus. Zwei Finanzprodukte mit ähnlichen Kostenstrukturen können je nach Anlagestrategie, Marktbedingungen und Risikomanagement völlig unterschiedliche Renditen erzielen.

- Unterschiedliche Altersvorsorgeprodukte bergen unterschiedliche Risiken, abhängig von der Anlageart (wie Aktien, Anleihen, Immobilien), der geografischen Streuung und weiteren Faktoren. Ein Produkt mit niedrigen Effektivkosten, aber hohem Risiko, könnte auf lange Sicht weniger vorteilhaft sein als eines mit etwas höheren Kosten, aber ausgeklügeltem Risikomanagement.

- Manche Produkte bieten mehr Spielraum bei Ein- und Auszahlungen, Laufzeiten und anderen Optionen. Höhere Effektivkosten könnten durch solche Vorteile durchaus gerechtfertigt sein, besonders wenn sie besser zu deinen persönlichen Anforderungen und Lebensumständen passen.

- Die steuerliche Behandlung von Altersvorsorgeprodukten kann stark variieren und einen erheblichen Einfluss auf die Nettoerträge haben. Produkte mit steuerlichen Vorteilen können trotz höherer Effektivkosten attraktiver sein.

- Einige Altersvorsorgeprodukte bieten Garantien (wie eine garantierte Mindestverzinsung) oder Zusatzleistungen wie eine Berufsunfähigkeitsrente, die in die Entscheidungsfindung einfließen sollten.

- Auch die Qualität des Kundenservice, die Zuverlässigkeit und der Ruf des Anbieters sind wichtige Faktoren, die über die bloße Kostenbetrachtung hinausgehen.

Von Kapitallebensversicherung über Riester, Rürup und fondsgebundene Rentenversicherung – Um das optimale Altersvorsorgeprodukt für dich zu identifizieren, ist eine ganzheitliche Beratung entscheidend, die nicht nur die effektiven Kosten berücksichtigt, sondern auch Renditepotenziale, Risikoaspekte, Anpassungsfähigkeit, steuerliche Faktoren und deine persönlichen Präferenzen einbezieht. Als unabhängige Finanzexperten stehen wir dir zur Seite, um das Altersvorsorgeprodukt zu ermitteln, das das beste Preis-Leistungs-Verhältnis für dich bietet. Jetzt Kontakt aufnehmen!

Altersvorsorge mit Finanzkonzept

Jetzt Netto-Zu-Netto beraten lassen und keine versteckten Kosten in deiner Altersvorsorge dulden!

Jetzt Kontakt aufnehmenFehler Nr. 4: Alles bei einem Anbieter abschließen:

Sei vorsichtig, wenn dir Bündelrabatte angeboten werden, um sämtliche Versicherungsverträge bei einer einzigen Gesellschaft abzuschließen. Diese Rabatte, die oft zwischen 15-20% liegen, beziehen sich in der Regel nur auf Sachversicherungen und nicht auf Altersvorsorgeprodukte, die als Kapitalanlagen gelten. Um die beste Altersvorsorgelösung zu finden, die ein optimales Preis-Leistungs-Verhältnis bietet, ist ein umfassender Vergleich unumgänglich. Sollte ein Vertreter versuchen, den Wert eines solchen Vergleichs herunterzuspielen, indem er Bündelrabatte als überlegene Option darstellt, dann weißt du jetzt, dass das nicht stimmt.

Fehler Nr. 5: unterschiedliche Tarife vergleichen

Achte darauf, keine Äpfel mit Birnen zu vergleichen – ein Spruch, den ich schon öfter verwendet habe und ich hoffe, er geht dir noch nicht auf die Nerven. Es tut mir leid, dass ich mich wiederhole, aber das Thema ist einfach zu wichtig. Es passiert oft, dass Leute Angebote für verschiedene Altersvorsorgeprodukte wie Riester- und Rürup-Rente, fondsgebundene Rentenversicherungen oder Kapitallebensversicherungen einholen und versuchen, diese miteinander zu vergleichen. Es ist super, dass du dich informierst und Angebote einholst. (Wenn du allerdings mit uns zusammenarbeitest, können wir dir diese Arbeit abnehmen.)

Jetzt zum häufigen Fehler: Wenn du mehrere Angebote vorliegen hast, landet man schnell bei einem Vergleich von Produkten, die eigentlich gar nicht direkt vergleichbar sind. Altersvorsorge ist nicht einfach Altersvorsorge – da gibt es gewaltige Unterschiede! In Deutschland sprechen wir von einem 3-Schichten-Modell der Altersvorsorge, und jede Schicht hat ihre eigenen Besonderheiten. Die Unterschiede zwischen den Schichten und Produkten erklären wir dir gerne genauer.

Mensch, soweit warst du auch schon? Du vergleichst beispielsweise nur fondsgebundene Rentenversicherungen miteinander? Das ist gut. Allerdings ist fondsgebundene Rentenversicherung nicht gleich fondsgebundene Rentenversicherung. Du fragst dich, was ich damit meine? Schauen wir uns das einmal an. Jede Rentenversicherung hat grundsätzlich einige Parameter, die man “einstellen” kann. Je nachdem, welche Gewichtung man bei der Geldanlage bevorzugt, hat man entsprechende Vor- und Nachteile. Hier kommt es auf die eigene Priorisierung an. Folgende Parameter lassen sich grundsätzlich einstellen:

- Garantiequote (Wie viel Prozent meines Kapitals möchte ich vertraglich garantiert zum Ende hin raushaben)

- Rentengarantiezeit (Absicherung im Todesfall bei Wahl der Rentenleistung)

- Anlage (freie Fondsauswahl oder Index-Partizipation)

Vor allem die Wahl der Garantie geht grundsätzlich mit der Wahl der Anlage einher. Heißt für dich konkret: Wenn du eine 100% Garantie haben möchtest, ist es unmöglich für dich die Anlage komplett selbst zu steuern (daher empfehlen wir dies grundsätzlich nicht). Dazu kommt, dass Garantieprodukte in der Regel den Kostenfaktor in der Versicherung erhöhen. Genauso ist die Kostenquote bei einer Rentengarantiezeit von 20 Jahren höher als bei 2 Jahren.

Schließlich garantiert dir die Versicherung, bei einer Rentengarantiezeit von 20 Jahren, dass du oder deine Erben in jedem Fall 20 Jahre die Rentenleistung erhalten werden. Entsprechend macht es für dich jetzt keinen Sinn eine Rentenversicherung mit Garantie von Gesellschaft X, mit einer Rentenversicherung ohne Garantie von Gesellschaft Y zu vergleichen. Hier hast du unterschiedliche Parameter ausgewählt, entsprechend sind wir wieder bei den Äpfeln und Birnen.

Gut zu wissen: Du hast bei den meisten Gesellschaften die Möglichkeit, alle Parameter frei einzustellen.

Sich pauschal für einen Provisions- oder Honorartarif zu entscheiden

Unabhängig davon, ob du dich für einen Provisions- oder Honorartarif entscheidest, bleiben die Gesamtkosten in der Regel gleich. Der Unterschied liegt hauptsächlich in der Art der Bezahlung. Bei einem Provisionstarif wird das Honorar des Beraters in den ersten 60 Monaten von deinen monatlichen Beiträgen abgezogen. Wählst du dagegen einen Honorartarif, zahlst du das Beraterhonorar gleich zu Beginn als Gesamtbetrag. Das bedeutet, dass du nicht unbedingt weniger zahlst, aber bei einem Honorartarif vermeidest du den Zinseszinseffekt. Da kein Teil deiner Einzahlungen für das Beraterhonorar verwendet wird, bleibt dein investiertes Kapital von Anfang an ungeschmälert und kann somit in vollem Umfang arbeiten. Du kriegst also mehr Zinsen.

Welches Kostenmodell ist empfehlenswert? Diese Frage kann nicht pauschal beantwortet werden! Hier kommt es auf die individuelle Situation des Kunden an. Wir bieten übrigens beides an! Sowohl Honorar- als auch Provisionsberatung.

Fehler Nr. 7: Sich im Vergleich verlieren

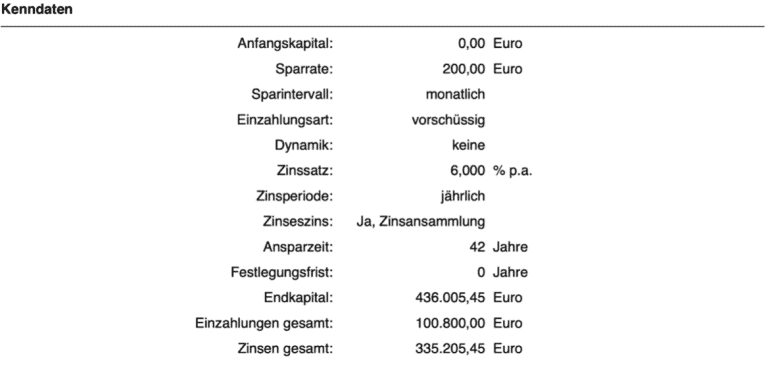

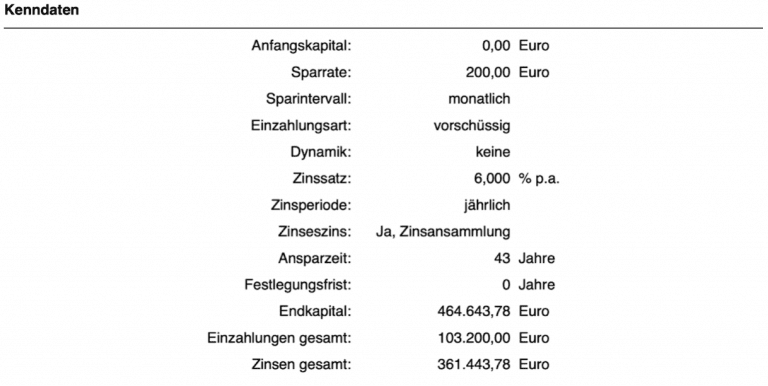

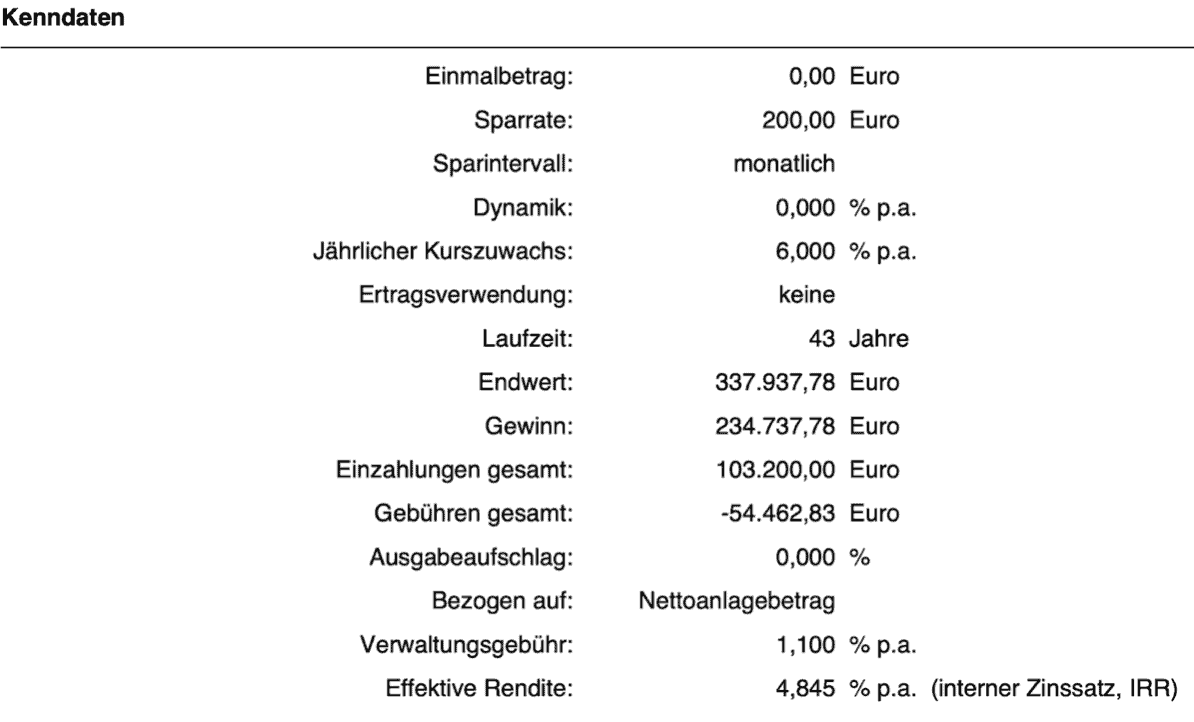

Mag erstmal wie ein schlechter Scherz klingen. Vergleichen ist doch gut, da sollte ich mir auch die Zeit nehmen. Das sehen wir auch so. Wenn du aber Monate bzw. Jahre damit verbringst, verlierst du garantiert! Und zwar jeden nicht eingezahlten Monat. Mag erstmal nicht viel für dich klingen, doch schmeiß mal gerne einen Zinsrechner an oder schau hier:

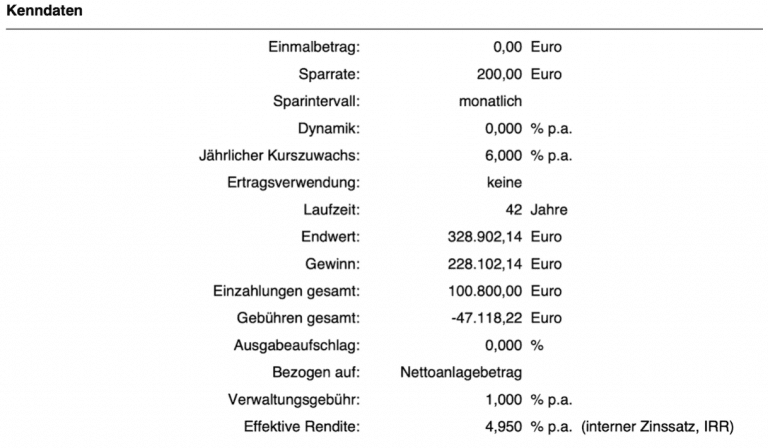

Hier siehst du wie stark der Zinseszinseffekt greift. Nur ein Jahr länger sparen, kann eine Differenz im Kapital von 25.000€ ausmachen. Albert Einstein hat den Zinseszinseffekt nicht umsonst als 7. Weltwunder bezeichnet.

Du siehst, selbst wenn du jetzt einen Vertrag hast, der im Durchschnitt 10 % teurer ist, hätte es sich gelohnt, ihn abzuschließen, wenn du dafür ein Jahr früher angefangen hättest. Das klingt zunächst paradox, ist aber so. Grundsätzlich kann man sagen: Es lohnt sich für dich mehr, einen halbwegs optimalen Vertrag rechtzeitig abzuschließen, als einen guten Vertrag ein paar Jahre später. Lass deine Altersvorsorge am besten von einem unabhängigen Berater vergleichen, um sicher zu gehen, dass du einen günstigen Tarif hast UND früh genug angefangen hast.

So, jetzt haben wir uns die häufigsten Fehlerquellen angesehen. Du liest noch aufmerksam? Sehr gut. Schauen wir uns jetzt an, wie man am besten einen Altersvorsorgevergleich durchführt. Zuerst muss man wissen, dass wir vor allem zwei Dinge vergleichen. Das Anlageportfolio und die Kosten. Denn das sind vor allem die entscheidenden Faktoren, wenn es für dich darum geht, am Ende möglichst viel Kapital herauszubekommen. Und das willst du doch sicher.

Altersvorsorgevergleich bei Level V durchführen lassen: der Ablauf

Führen wir einen Geldanlage- bzw. Altersvorsorgevergleich durch, achten wir neben den klassischen Vergleichskriterien auch auf folgende Aspekte:

- Portfoliogröße: Ein breit diversifiziertes Portfolio mit einer Vielzahl von Fonds – von konservativ bis dynamisch – ist entscheidend – Stichwort: Differenzierung.

- Kostenlose Umschichtungsmöglichkeit: Die Flexibilität, das Portfolio ohne zusätzliche Kosten umschichten zu können, ist ein wichtiger Faktor. So kann auf Marktschwankungen reagiert oder die Anlagestrategie angepasst werden, ohne dass die Rendite darunter leidet.

- Fokus auf passiv gemanagte Fonds (ETF): Eine breite Auswahl an passiv gemanagten Fonds ist von Vorteil, da diese oft geringere Verwaltungsgebühren als aktiv gemanagte Fonds haben. Passiv gemanagte Fonds, die beispielsweise Indizes nachbilden, bieten eine kostengünstige Möglichkeit, an der Entwicklung des Gesamtmarktes zu partizipieren.

- Historische Durchschnittsperformance aller Fonds: Auch wenn die historische Performance kein verlässlicher Indikator für zukünftige Ergebnisse ist, bietet sie dennoch wertvolle Einblicke. Die Betrachtung der langfristigen Durchschnittsperformance kann Aufschluss darüber geben, wie Fonds unter verschiedenen Marktbedingungen abgeschnitten haben.

Gut zu wissen: Bei einem Vergleich deiner Altersvorsorge rechnen wir dir konkret in absoluten Zahlen vor, wie hoch die Kosten in deinem Vertrag sind. Dabei berücksichtigen wir natürlich alle Kostenfaktoren.

Altersvorsorge mit Finanzkonzept

Jetzt Netto-Zu-Netto beraten lassen und keine versteckten Kosten in deiner Altersvorsorge dulden!

Jetzt Kontakt aufnehmenFazit

Wenn du die oben genannten Fehler vermeidest und einen Anlage- und Kostenvergleich nach meiner Anleitung durchführst, kannst du sicher sein, dass du die wirklich wichtigen Faktoren einer Altersvorsorge verglichen hast. Leider ist es schwierig bis unmöglich, alle Versicherungsgesellschaften auf dem Markt selbst zu vergleichen. Deshalb empfehle ich dir gerne, diesen Vergleich von uns oder einem kompetenten Kollegen (bitte von einem unabhängigen Makler) durchführen zu lassen.

Private Rentenversicherung vergleichen FAQ – die meistgestellten Fragen

Welche Kosten können bei einer privaten Rentenversicherung anfallen?

- Alpha-Kosten (Abschlusskosten)

- Beta-Kosten (beitragsbezogene Kosten)

- Gamma-Kosten (Kosten des Versicherers)

- Delta-Kosten (Fondskosten)

- Kappa-Kosten (jährliche Fixkosten)

Was sind Alpha-Kosten?

Dieser Kostenfaktor deckt die Courtage für den Berater ab. Sie wird anteilig über die ersten 5 Jahre berechnet. Ab dem 6. Jahr ist sie bezahlt. Weil wir oft gefragt werden: Grundsätzlich ist die Courtage in den Produkten gesetzlich geregelt. Es muss also nicht befürchtet werden, dass wir als Makler eine Gesellschaft vermitteln, nur weil wir daran doppelt verdienen.

Was sind Beta-Kosten?

Sowohl bei Renten- als auch bei Lebensversicherungen bezeichnen die laufenden Verwaltungskosten als Beta-Koksten. Sie werden in der Regel als Prozentsatz ausgedrückt und jährlich über die gesamte Vertragslaufzeit erhoben. Diese Kosten werden direkt von der Jahresprämie abgezogen. Bei einem Satz von z. B. 5 % würden bei einer monatlichen Einzahlung von 200€ zusätzliche Kosten von 120€ pro Jahr anfallen. Zu beachten ist, dass nicht alle Anbieter diese Gebühren erheben.

Was sind Gamma-Kosten?

Die Gamma-Kosten, d.h. die Kosten für die laufende Verwaltung und Instandhaltung, werden direkt vom Wert der Versicherungspolice abgezogen. Auch dieser Kostenfaktor wird in Prozenten ausgedrückt. Hier entnimmt die Versicherungsgesellschaft dem Fondsvermögen einen Teil, der dem Prozentsatz entspricht. Hier ein Beispiel, um dir den Kostenfaktor zu veranschaulichen.

Du hast in deiner Altersvorsorge einen Gamma-Kostenfaktor von 0,3%. Das bedeutet, dass jedes Jahr 0,3% deines Fondsvolumens an die Versicherungsgesellschaft gehen. Wenn du jetzt zum Beispiel im 25. Versicherungsjahr ein Fondsvermögen von 100.000 € hast, betragen die Gamma-Kosten für dieses Jahr 300 €. Du siehst, dieser Kostenfaktor mag gering erscheinen, aber gerade in deinen letzten Versicherungsjahren, in denen du entsprechend viel Kapital erwirtschaftet hast, machen sich die Gamma-Kosten bemerkbar.

Was sind Delta-Kosten (Kosten der Fondsanlage)?

Jede Form der Geldanlage verursacht Kosten, so auch die fondsgebundene Rentenversicherung, die in Fonds investiert. Diese spezifischen Kosten der Fondsanlage werden als Delta-Kosten bezeichnet. Die ausgewiesenen Fondsrenditen sind in der Regel bereits um diese Kosten bereinigt. Wenn dein Fonds beispielsweise 8% Rendite erwirtschaftet und 1% kostet. Vor Kosten erwirtschaftet er 9%. Trotzdem solltest du die Delta-Kosten nicht vernachlässigen, da bei aktiv gemanagten Fonds oft noch erfolgsabhängige Gebühren anfallen. Im Fachjargon auch Kickbacks genannt.

Diese liegen oft zwischen 0,3 und 0,6%. Es liegt im Ermessen der Versicherungsgesellschaft, ob sie diese als Überschuss an dich weitergibt oder selbst einstreicht. Du solltest dies unbedingt in den Versicherungsbedingungen nachlesen. Was machst du, wenn die Versicherungsgesellschaft dich nicht an den Rückvergütungen teilhaben lässt? Ganz einfach. Nimm passiv gemanagte Fonds. So genannte ETFs. Die kosten in der Regel zwischen 0,2 und 0,6 Prozent. Da gibt es also keine Kickbacks. Unabhängig davon sollten in einem guten Altersvorsorgeportfolio ohnehin viele ETFs enthalten sein, da diese in der Vergangenheit die meisten aktiv gemanagten Fonds schlagen konnten. Einen genauen Vergleich zwischen aktiv und passiv gemanagten Fonds bzw. deren Vor- und Nachteile findest du hier.

Was sind Kappa-Kosten?

Kappa-Kosten (Stückkosten) sind Gebühren, die unabhängig von der Beitragshöhe oder dem Versicherungswert anfallen. Sie werden pro ausgeführte Handlung oder „Stück“ festgelegt, z.B. für bestimmte Dienstleistungen oder Verwaltungstätigkeiten. Dieser Kostenfaktor beschreibt also die jährlichen Fixkosten der Versicherung. Auffällig ist, dass dieser Wert von Versicherungsgesellschaft zu Versicherungsgesellschaft stark variiert (vergleichen lohnt sich also). Hier ein Beispiel zur Verdeutlichung. Wenn du 200€ für deine Altersvorsorge sparst, können die Kappa-Kosten schon mal zwischen 100 und 400€ schwanken. Bei 400€ Fixkosten pro Jahr würden jedes Jahr zwei Monatsbeiträge, die du sparst, an die Versicherungsgesellschaft gehen. Klingt übertrieben, habe ich aber tatsächlich schon bei einem Mandanten gesehen.